Kontrolní hlášení DPH v MRP Vizuálním systému

(Datum poslední aktualizace dokumentu: 8. 2. 2016)

Zdrojem pro sestavení Kontrolního hlášení (dále jen KH) jsou daňové doklady zaevidované či vystavené v agendách:

- Faktury vydané (mimo předfaktur)

- Faktury přijaté (mimo předfaktur)

- Ostatní pohledávky

- Ostatní závazky

- Pokladní kniha

- Účetní deník /Evidence příjmů a výdajů (pouze v některých případech!)

UPOZORNĚNÍ: Pro správné naplnění Kontrolního hlášení doporučujeme k zadávání dokladů využívat tyto agendy: Faktury vydané, Faktury přijaté, Ostatní pohledávky, Ostatní závazky, Pokladní kniha!

Základním rozlišovacím znakem pro zařazení dokladů do příslušné části výkazu je Typ DPH. Dalšími pomocnými kritérii jsou:

- Datum daňové povinnosti (pro části A.1., A.5., B.1) a Datum nároku na odpočet (pro části B.2. a B.3.).

- Typ dokladu - běžný daňový doklad, zjednodušený daňový doklad, doklad o použití, ... Do výkazu nejsou zařazovány doklady označené jako Opravný daňový doklad (dobropis) nepotvrzený D!.

- Typ položky - pro zjištění kódu předmětu plnění u přenesené daňové povinnosti.

- Finanční limit 10.000,- CZK.

- Vyplněné/nevyplněné DIČ obchodního partnera.

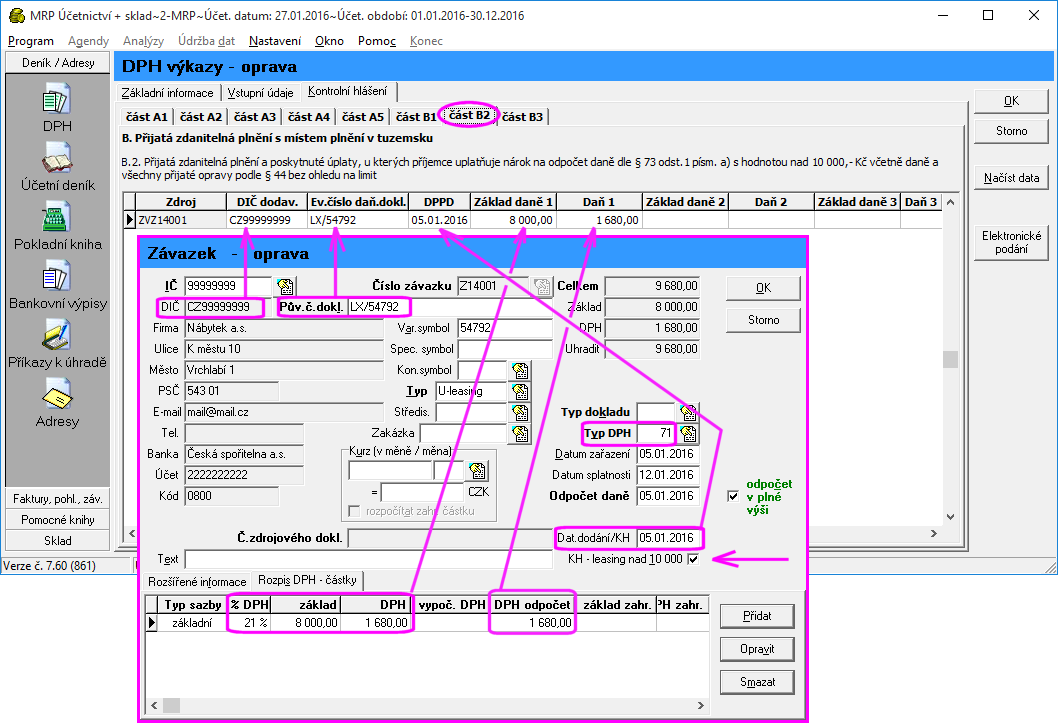

- Přepínač KH - leasing nad 10.000

Kromě výše uvedených údajů je třeba věnovat při evidování dokladu zvýšenou pozornost ještě těmto údajům:

- Původní číslo dokladu/Evidenční číslo daňového dokladu - uvedené na dokladu u přijatých plnění.

- U uskutečněných plnění se za evidenční číslo dokladu považuje Číslo faktury, Číslo závazku, Doklad (v pokladní knize). V případě nutnosti je možné zadat Původní číslo dokladu ve fakturách vydaných na záložce Rozšířené informace, v ostatních agendách v hlavičce dokladu.

- Datum pro Kontrolní hlášení - u přijatých plnění datum, kdy nastaly skutečnosti zakládající povinnost dodavateli daň přiznat.

V drtivé většině případů nebude nutné Datum pro KH vyplňovat. Pokud ano, najdete je v kolonce označené Datum dodání/Datum pro KH. Když nebude zadáno, program do výkazu přenese datum daňové povinnosti (pro části A.2,B.1) nebo datum nároku na odpočet (pro části B.2, B.3)

- Datum narození v Adresách u firem označených jako Fyzická osoba. (Je nutné u zvláštního režimu pro investiční zlato, pokud odběratel neposkytl DIČ.)

POZOR! U uskutečněných plnění nad 10.000,- CZK je třeba při vystavování daňového dokladu důsledně trvat na tom, aby Vám Váš odběratel poskytl své DIČ (pokud je plátcem DPH). Pokud byste DIČ odběratele neměli a on přitom takovýto doklad uplatnil, nedošlo by ke "spárování" při zpracování výkazů po odeslání na Finanční správu. V KH Vašeho odběratele by doklad totiž figuroval "detailně" v části B.2, kdežto ve Vašem KH by figuroval "sumárně, nerozlišitelně" v části A.5. Což následně může skončit výzvou správce daně k podání následného kontrolního hlášení z důvodu pochybnosti o správnosti nebo úplnosti k původně podanému kontrolnímu hlášení.

Schéma zařazování dokladů do Kontrolního hlášení

Uskutečněná plnění:

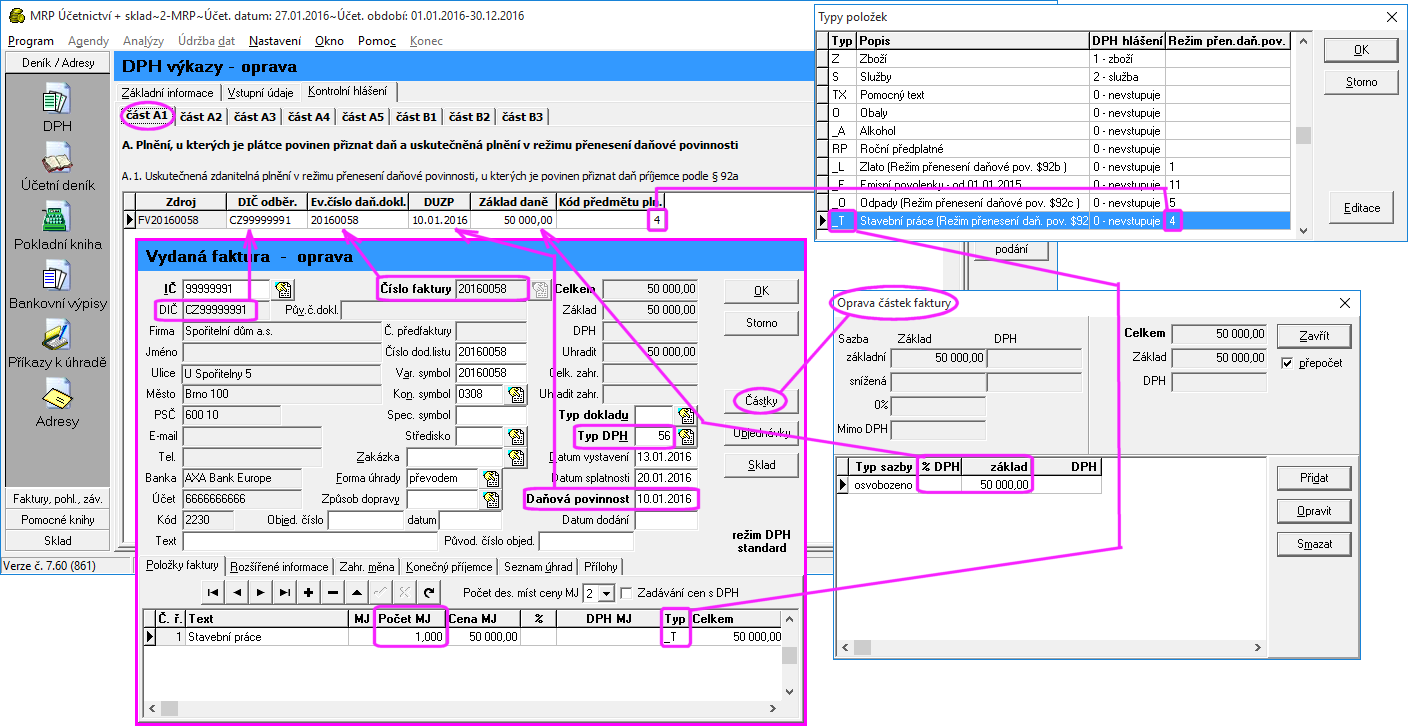

- Doklady s přenesenou daňovou povinností, Typ DPH 56 - část A.1.

- Doklady ve zvláštním režimu pro investiční zlato, Typ DPH 60 - část A.3

- Doklady s opravou výše daně (insolvenční řízení), Typ DPH 57 - část A.4

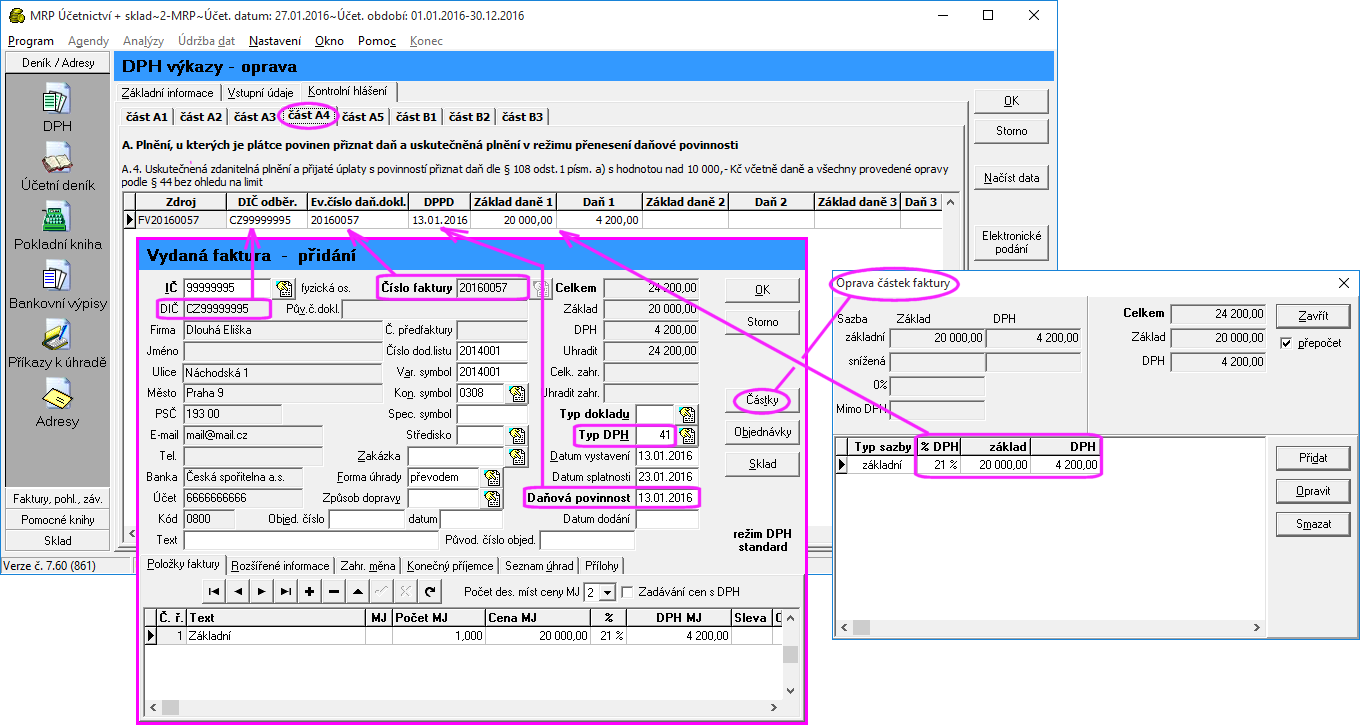

- Doklady s Typy DPH 41, 48, 49, 58, 59 se zahrnou do části A.4 nebo A.5 takto:

- Doklady s neuvedeným DIČ - část A.5

- Doklady s Typem dokladu Zjednodušený daňový doklad ZD - část A.5

- Doklady s Typem dokladu Doklad o použití DP - část A.5

- Doklady se zapnutým přepínačem Leasing s celkovým plněním nad 10.000,- - část A.4

- Doklady s finančním limitem do 10.000,- včetně - část A.5

- Všechny ostatní doklady se zahrnou do části A.4

Přijatá plnění:

- Doklady s přenesenou daňovou povinností (podle data daňové povinnosti), Typy DPH 93, 94 - část B.1.

- Doklady s Typy DPH 73, 74, 75, 76, 79, 80, 81, 82, 83, 84 (podle data daňové povinnosti) - část A.2

- Doklady s Typem DPH 88 Zasílání zboží (podle data daňové povinnosti) - část A.5

- Doklady s opravou výše daně - insolvenční řízení, Typ DPH 96 (podle data nároku na odpočet) - část B.2

- Doklady s Typem DPH 71, 72, 97, 98 se zahrnou do části B.2 nebo B.3 (podle data nároku na odpočet) takto:

- Doklady s neuvedeným DIČ - část B.3

- Doklady s Typem dokladu Zjednodušený daňový doklad ZD - část B.3

- Doklady se zapnutým přepínačem Leasing s celkovým plněním nad 10.000,- - část B.2

- Doklady s finančním limitem do 10.000,- včetně - část B.3

- Všechny ostatní doklady se zahrnou do části B.2

Příklady zaevidování dokladů v programu a jejich zařazení do Kontrolního hlášení:

- Tuzemská faktura přijatá

- Tuzemská faktura přijatá s přenesenou daňovou povinností

- Faktura přijatá z EU

- Ostatní závazek - leasingová splátka popř. splátka ze splátkového či platebního kalendáře

- Tuzemská faktura vydaná

- Tuzemská faktura vydaná s přenesenou daňovou povinností

- Tuzemská faktura vydaná - opravný daňový doklad (dobropis) nad 10.000,- od 01.04.2019

- Denní tržba z maloobchodu - ruční zadání

- Tržba z Maloobchodu/Restaurace - import uzávěrky

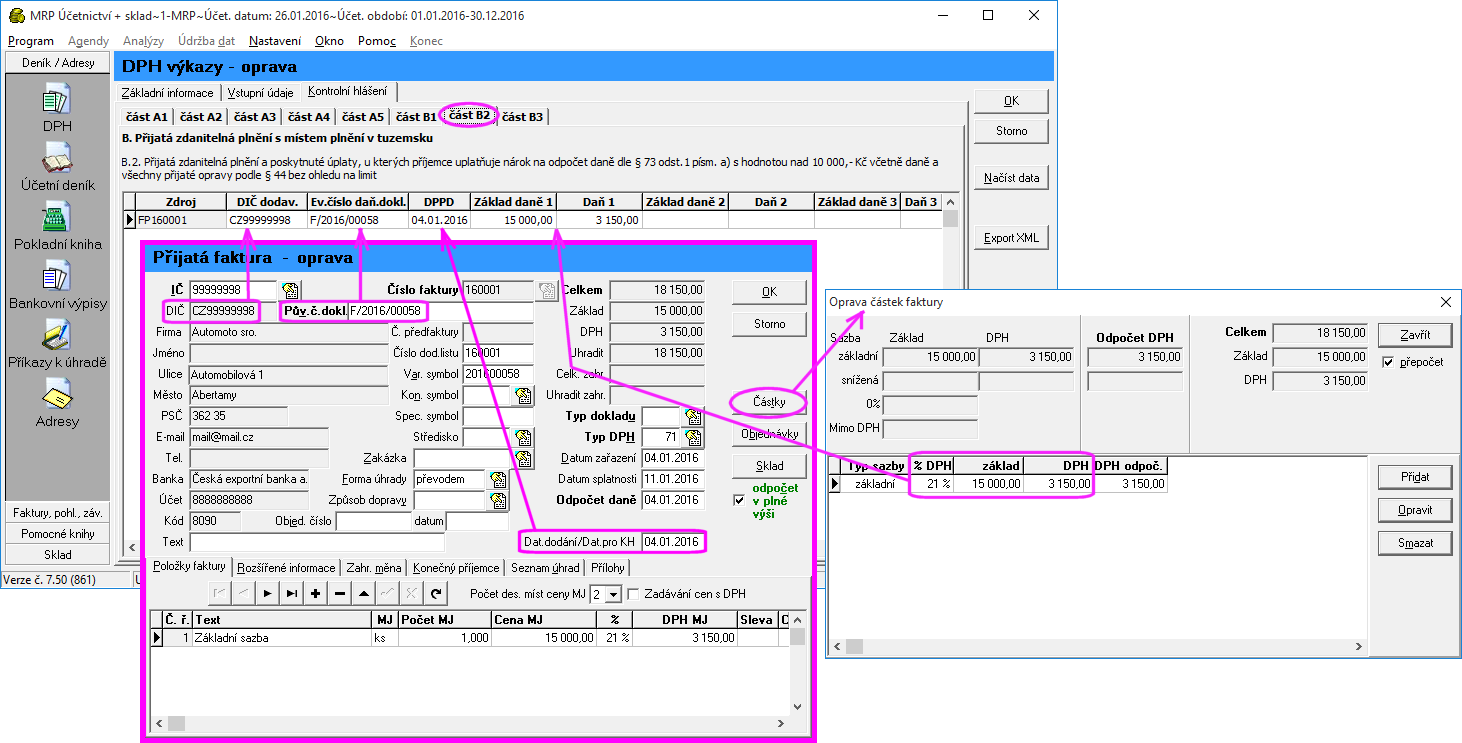

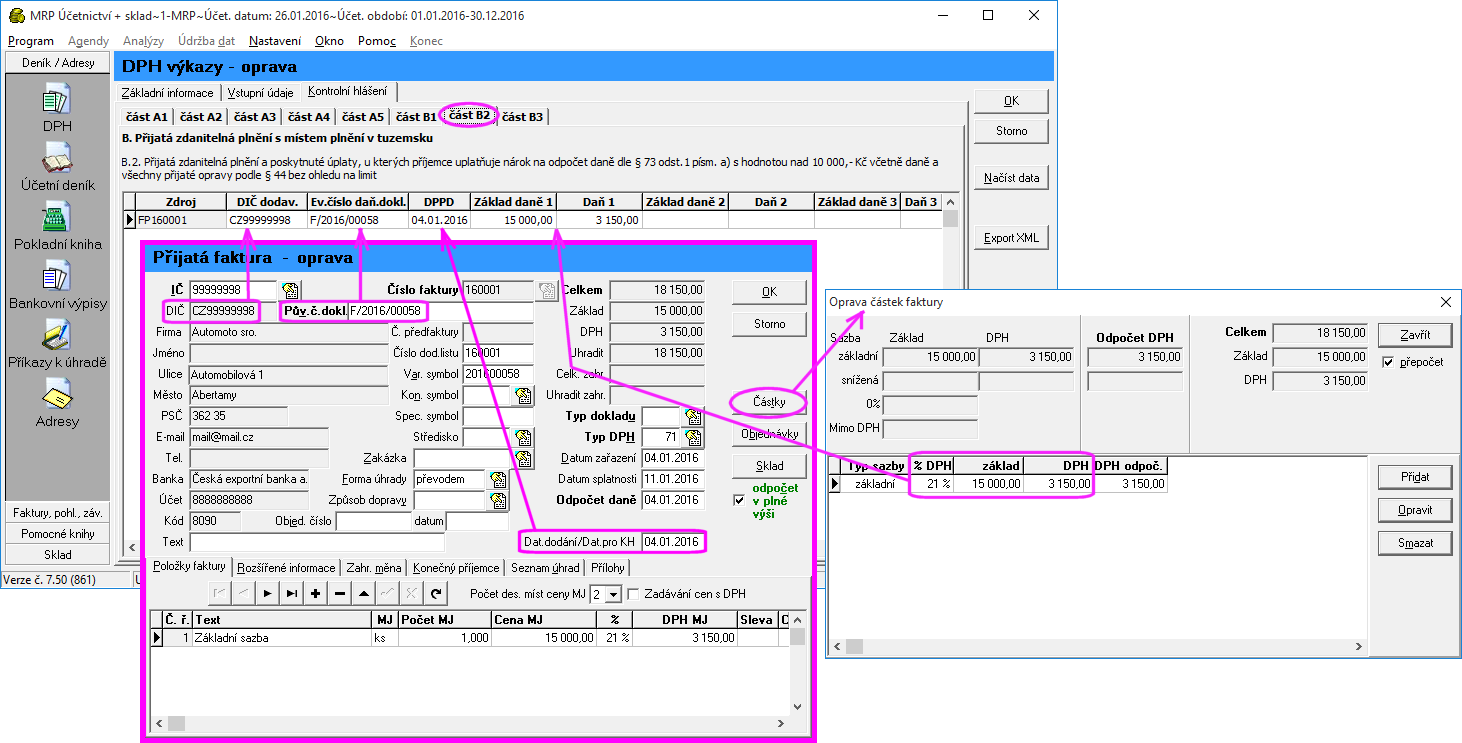

Tuzemská faktura přijatá

U tuzemských přijatých plnění správně vyplňte:

- Pův. č. dokl. (= Původní číslo dokladu/Evidenční číslo daňového dokladu)

- Odpočet daně (= Datum odpočtu daně)

- Dat.dodání/Dat.pro KH (= Datum pro kontrolní hlášení) jedná se o DUZP uvedené na daňovém dokladu Vašeho dodavatele. Datum pro KH je třeba vyplnit, pokud se neshoduje s datem odpočtu daně.

Příklad: DUZP na dokladu 31.01.2016, doklad jste fyzicky obdrželi 02.02.2016. Datum odpočtu nastavíte na 02.02.2016, Datum pro KH na 31.01.2016. Takovýto doklad pak bude zahrnut v KH Vašeho dodavatele za leden v části A.4 s DPPD 31.01.2016, ve Vašem KH pak v únoru v části B.2 s DPPD taktéž 31.01.2016.

- Typ DPH (typicky 71)

- DIČ dodavatele (výběrem dodavatele z Adresáře)

- Zkontrolujte celkové sumy oproti dokladu od dodavatele. Kliknutím na tlačítko Částky je případně upravte.

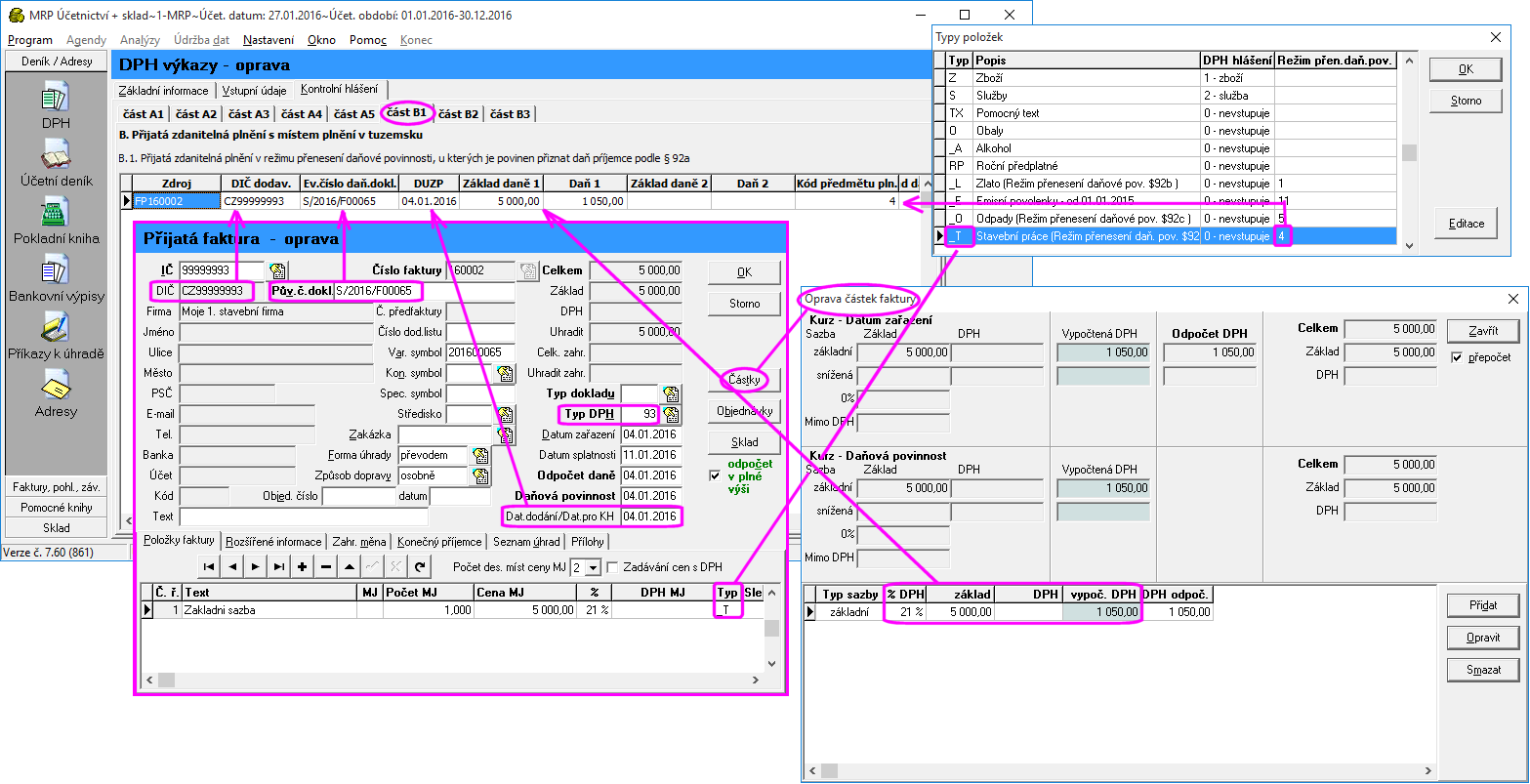

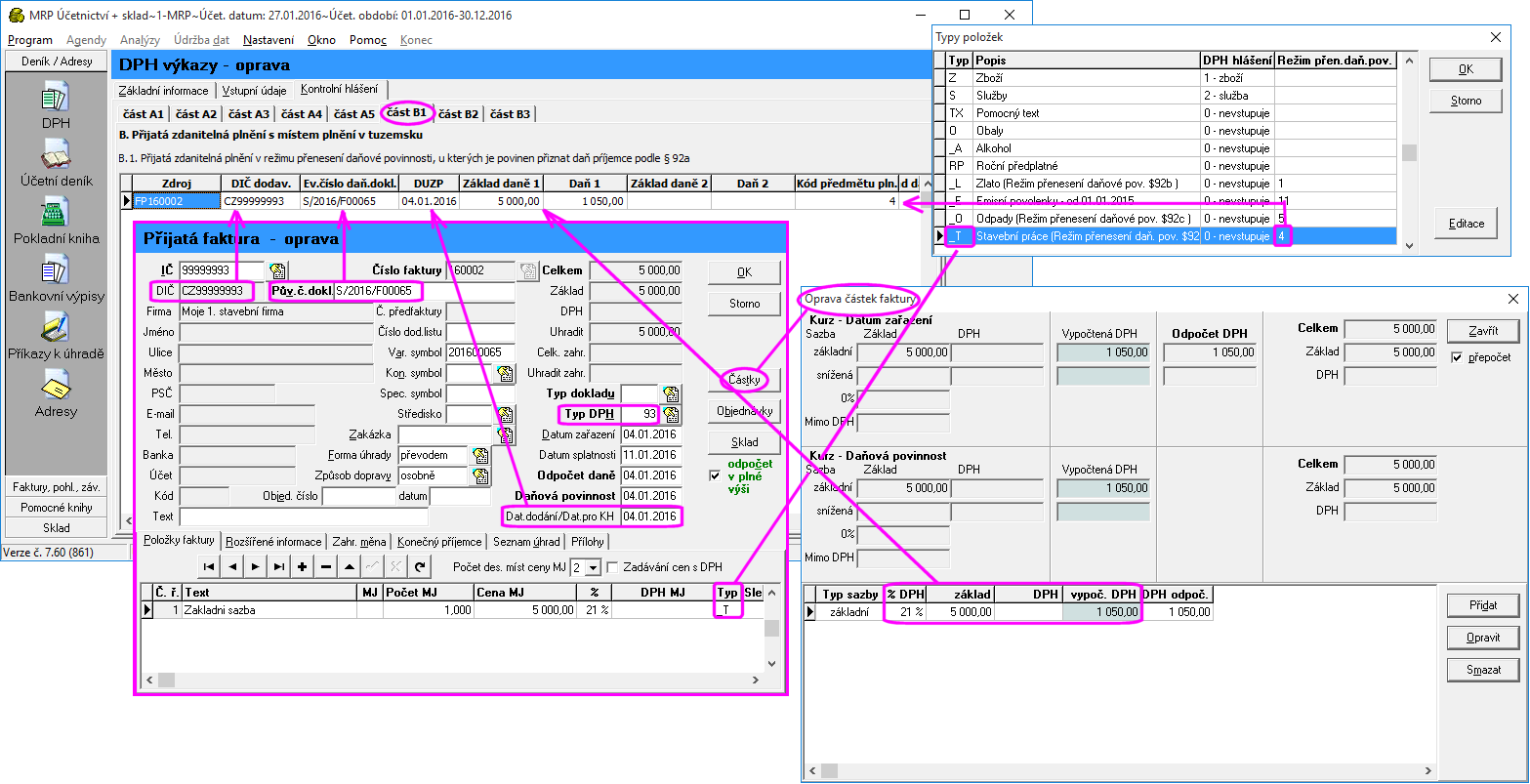

Tuzemská faktura přijatá s přenesenou daňovou povinností

(Kontrolní hlášení od 01.01.2016 nahrazuje Výpis z evidence pro účely daně z přidané hodnoty).

Pro zařazení dokladu do výpočtu KH je třeba správně vyplnit:

- Pův. č. dokl. (= Původní číslo dokladu/Evidenční číslo daňového dokladu)

- Daňová povinnost (= Datum daňové povinnosti)

- Odpočet daně (= Datum odpočtu daně - pouze pro účely Přiznání k DPH. Při výpočtu KH se k němu nepřihlíží)

- Dat.dodání/Dat.pro KH (= Datum pro Kontrolní hlášení (pokud se liší od data daňové povinnosti))

- Typ DPH - 93 nebo 94.

- DIČ (= Dodavatel uvedený na dokladu musí mít v Adresáři správně vyplněno české DIČ).

- Jednotlivé položky (řádky) dokladu, které mají být zahrnuty do KH, musí mít:

- Vyplněny položky Počet MJ a Cena MJ (k množstevní jednotce se u KH narozdíl od DPHEVD již nepřihlíží).

- Uvedenu sazbu DPH

- Ve sloupci Typ uveden takový typ, který má v číselníku Typy položek ve sloupci Režim přen.daň.pov. uveden správný kód předmětu plnění. Platné kódy předmětu plnění jsou od 01.01.2016 tyto: 1, 4, 5, 11, 12, 13, 14, 15, 16, 17.

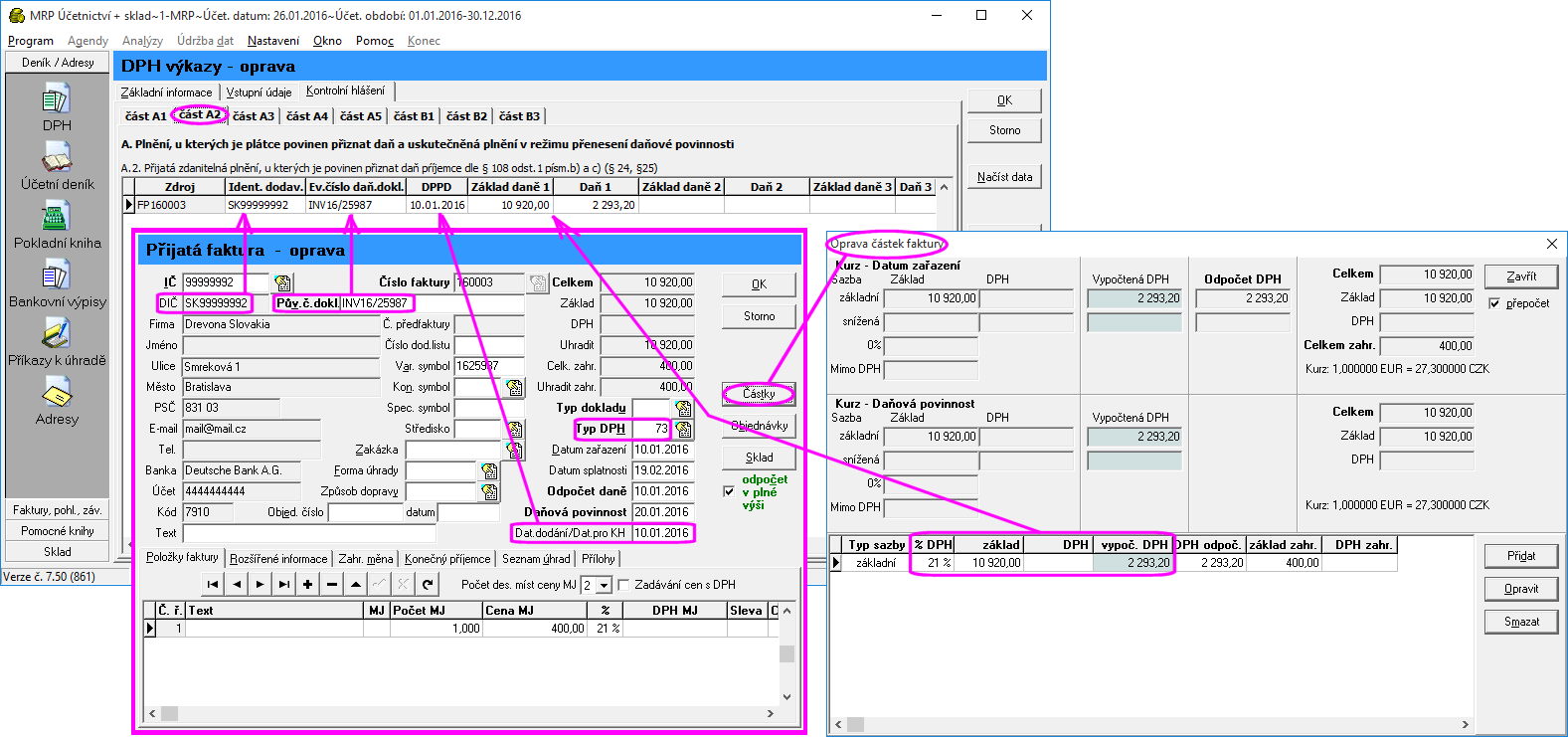

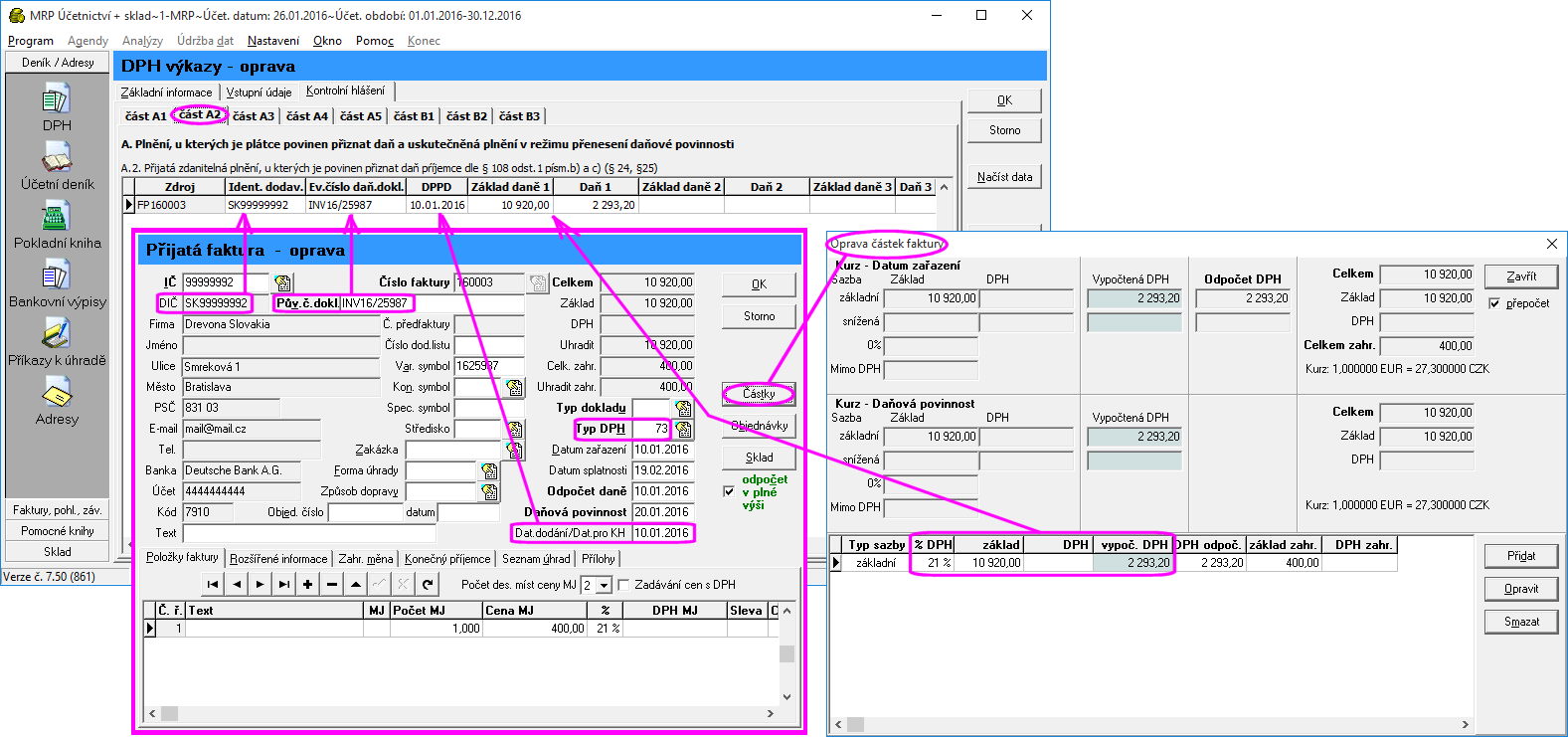

Faktura přijatá z EU

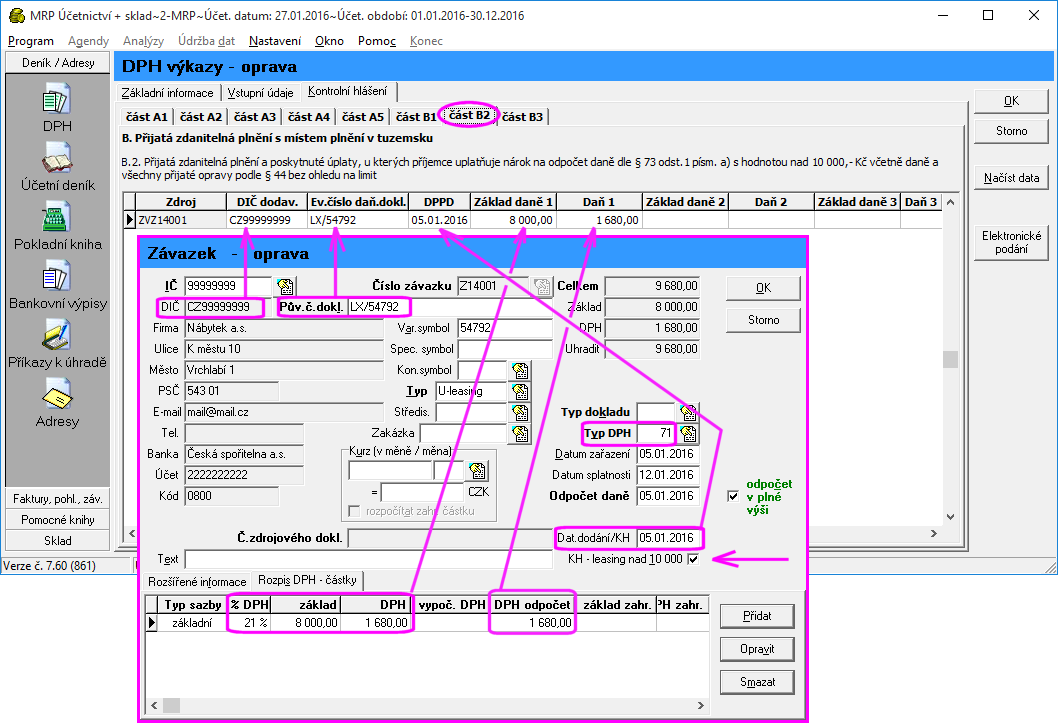

Ostatní závazek - leasingová splátka popř. splátka ze splátkového či platebního kalendáře

- Při zařazování leasingových splátek do KH je třeba přihlížet k celkovému součtu jednotlivých dílčích plnění (úplat).

Tzn. např. splátka ve výši 9.680,- (8.000+1.680) u leasingu s celkovou sumou 500.000,- by měla být zařazena do části výkazu B.2. (Obdobné platí pro uskutečněná plnění a části výkazu A.4 resp. A.5.)

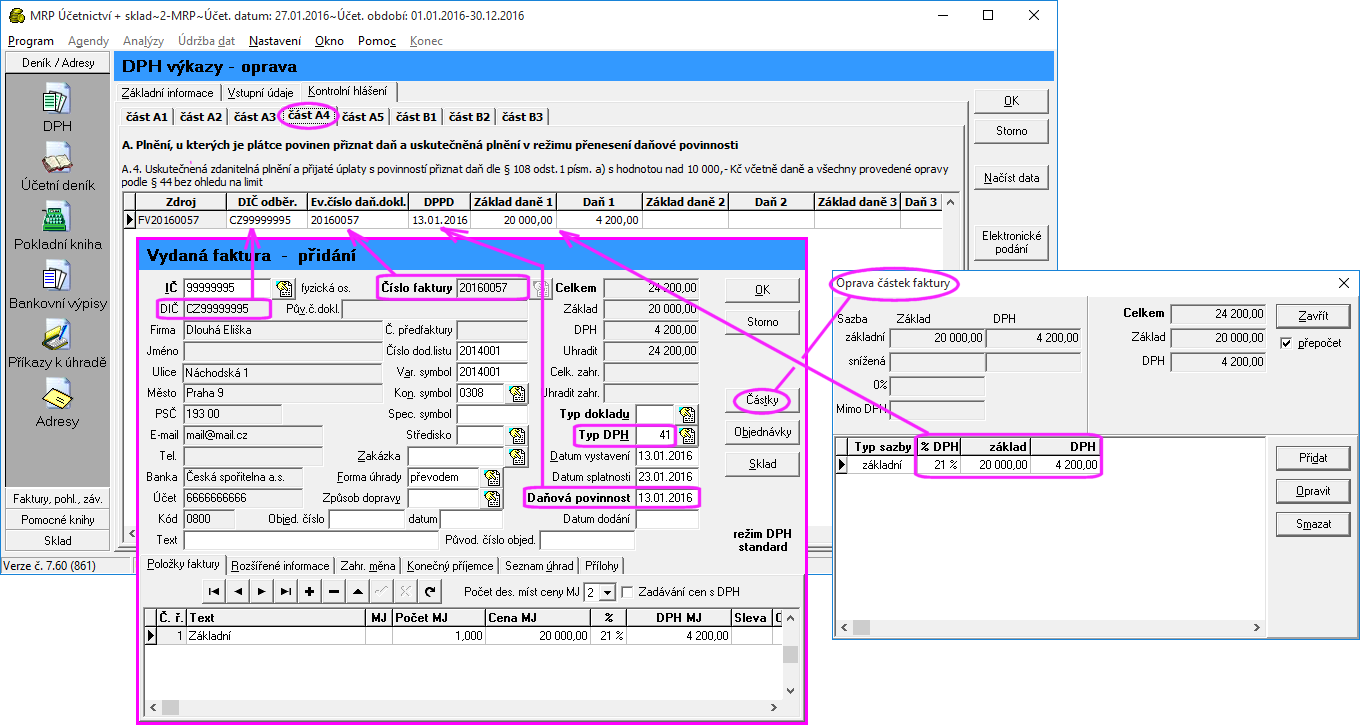

Tuzemská faktura vydaná

Jako evidenční číslo dokladu se uplatní Číslo faktury. Pro zaúčtování faktur vytvořených v jiném SW, lze zadat původní číslo dokladu na záložku Rozšířené informace.

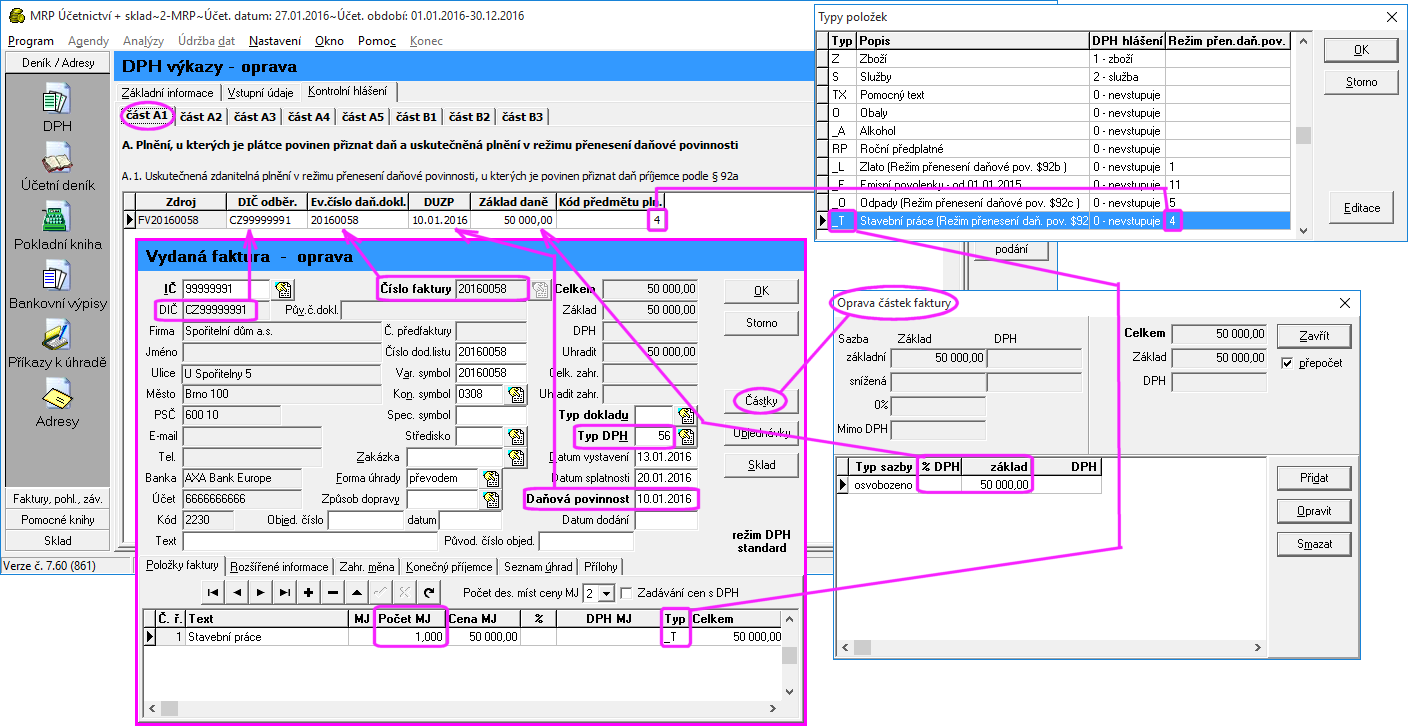

Tuzemská faktura vydaná s přenesenou daňovou povinností

Kontrolní hlášení od 01.01.2016 nahrazuje dřívější výkaz DPHEVD (Výpis z evidence pro účely daně z přidané hodnoty).

Pro zařazení dokladu do výpočtu KH je třeba správně vyplnit:

- Daňová povinnost (= Datum daňové povinnosti).

- Typ DPH - 56.

- Odběratel uvedený na dokladu musí mít v Adresáři správně vyplněno české DIČ.

- Jednotlivé položky (řádky) dokladu, které mají být zahrnuty do KH, musí mít:

- Vyplněny položky Počet MJ a Cena MJ (k množstevní jednotce se u KH narozdíl od DPHEVD již nepřihlíží).

- Ve sloupci Typ uveden takový typ položky, který má v číselníku Typy položek ve sloupci Režim přen.daň.pov. uveden správný kód předmětu plnění. Platné kódy předmětu plnění jsou od 01.01.2016 tyto: 1, 4, 5, 11, 12, 13, 14, 15, 16, 17.

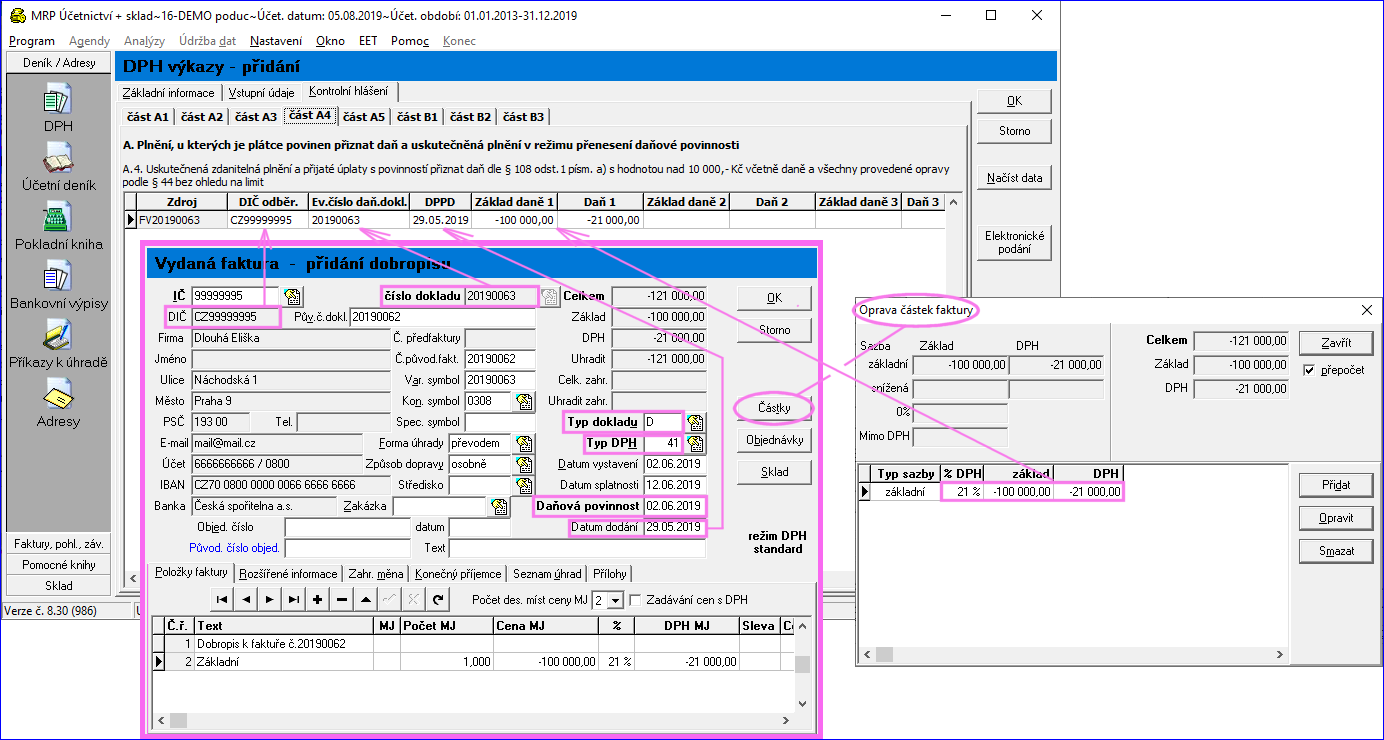

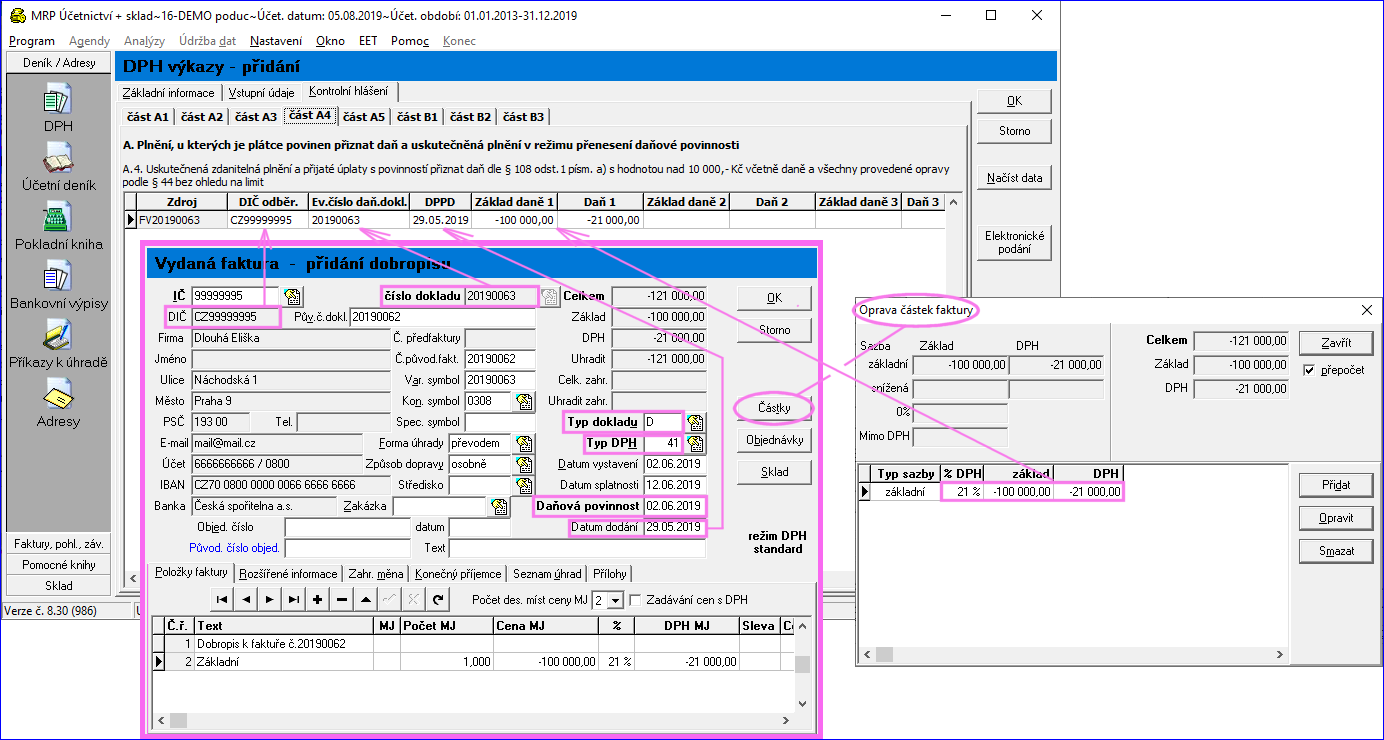

Tuzemská faktura vydaná - opravný daňový doklad (dobropis) nad 10.000,- od 01.04.2019

Od 01.04.2019 dochází v Zákonu o DPH ke změně v paragrafu 42. U opravy základu daně, pokud je snižován základ, se doklad uvede do Přiznání k DPH a Kontrolního hlášení

za zdaňovací období, ve kterém plátce vynaložil úsilí, které po něm lze rozumně požadovat k tomu, aby se tento daňový doklad dostal do dispozice příjemce plnění. O postupu

zařazení takového dokladu se mj. hovoří v Otázkách a odpovědích na stránkách Finanční správy. Citujeme z těchto stránek otázku:

U měsíčního plátce - poskytovatele plnění došlo ke snížení základu daně opravou podle § 42 zákona o DPH ke dni 29. 5. 2019 (uskutečnění) a to ve výši -15.000,- Kč, plátce však vynaložil úsilí doručit opravný daňový doklad (§ 45 zákona o DPH) příjemci plnění až dne 2. 6. 2019.

Podle § 42 odst. 6 zákona o DPH bude opravný daňový doklad (na snížený základ daně) zahrnut do daňového přiznání k DPH a kontrolního hlášení za 06/2019. Do kontrolního hlášení části A.4. KH plátce-poskytovatel plnění do položky datum povinnosti přiznat daň uvede – den uskutečnění podle § 42 odst. 3 zákona o DPH – tj. 29. 5. 2019 (tento den musí být rovněž uveden i na opravném daňovém dokladu - § 45 odst. 1 písm. k) zákona o DPH).

Pozn.: Pokud opravou podle § 42 zákona o DPH dochází ke zvýšení základu daně nebo jde o situace podle § 42 odst. 3 písm. b) až d) zákona o DPH (reorganizace) - tak, oprava základu daně jako samostatné zdanitelné plnění se vždy uvede v daňovém přiznání za zdaňovací období, ve kterém se tato oprava považuje za uskutečněnou.

Z tohoto příkladu vyplývají nutné změny ve způsobu zadání daňového dobropisu (v MRP Vizuálním účetním systému s typem dokladu "D" ). Při zaevidování dokladu je mj. třeba dbát na správné uvedení těchto polí:

- Datum daňové povinnosti - uvede se datum, kdy bylo "vynaloženo úsilí...". Podle tohoto data je doklad zařazen do výpočtu KH za příslušné zdaňovací období.

- Datum dodání - uvede se datum daňové povinnosti. Toto datum bude uvedeno v KH v poli DPPD.

- Typ dokladu - D.

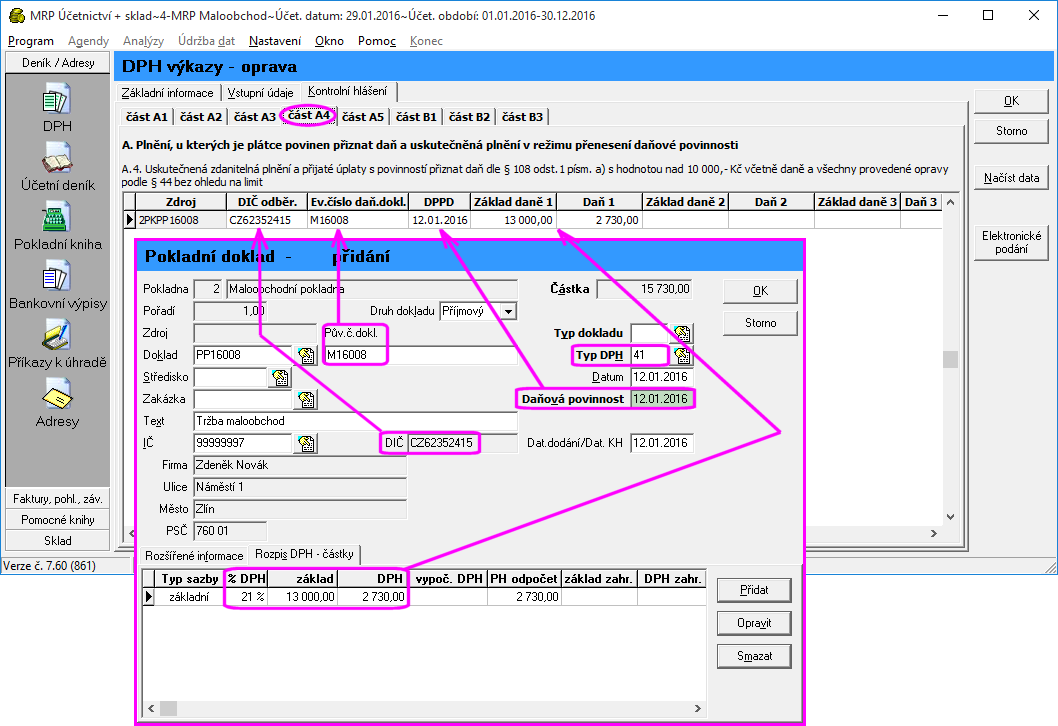

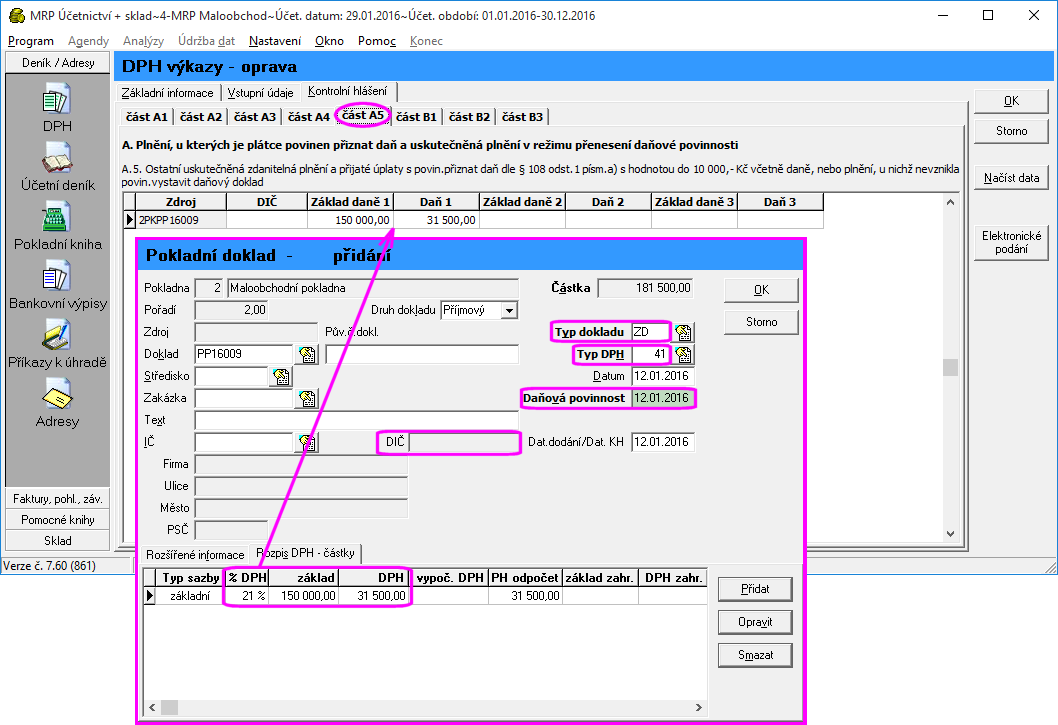

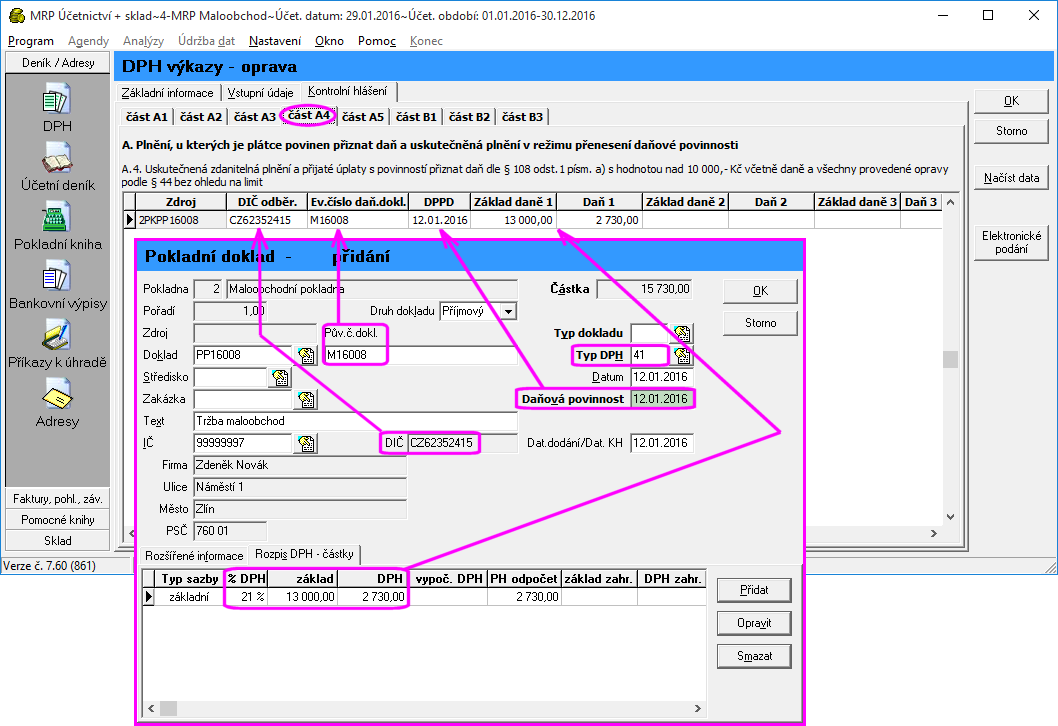

Denní tržba z maloobchodu - ruční zadání do pokladní knihy

Pro správné přenesení maloobchodních tržeb do výkazu KH je třeba rozdělit doklady na 2 skupiny:

- na doklady pro plátce DPH s uvedeným DIČ přesahující částku 10.000,- a

- na všechny ostatní doklady.

Add 1. Tržbu v maloobchodě (daňový doklad) s uvedeným DIČ odběratele a částkou přesahující 10.000,-

- Zaevidujeme každou jako samostatný doklad. Důsledně vyplníme DIČ (vybereme odběratele z Adresáře), uvedeme Evidenční číslo maloobchodního dokladu, Typ DPH, datum plnění, částky.

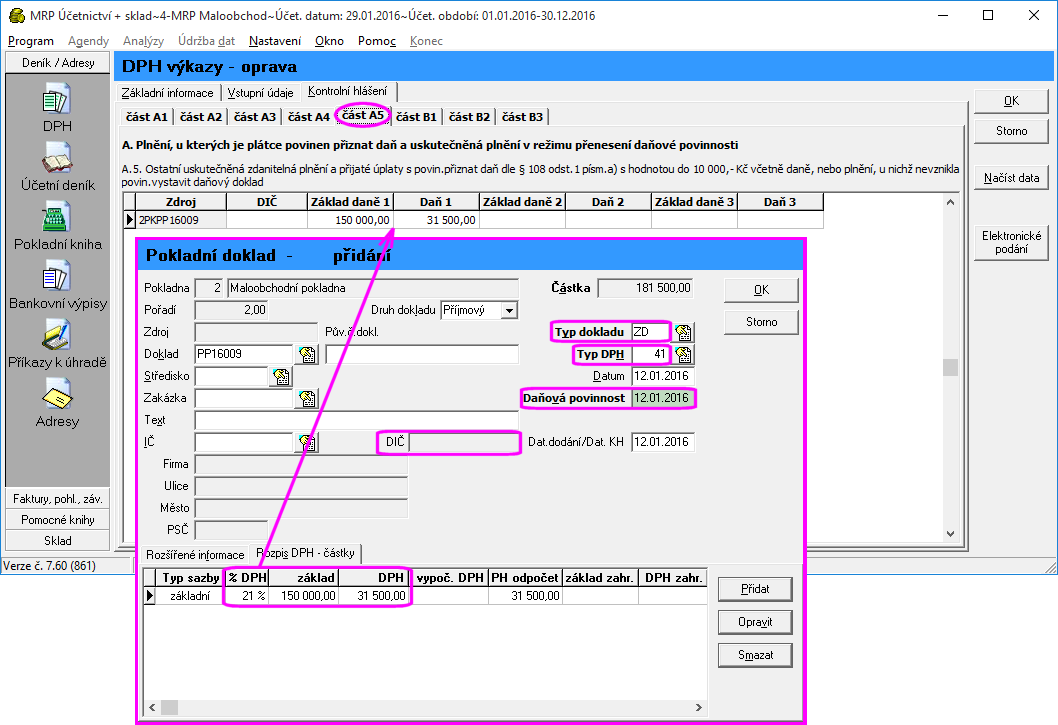

Add 2. Všechny zbylé doklady bez DIČ či s částkou nižší než 10.000,-

- Zaevidujeme souhrnně v celkové výši jako jeden doklad. Neuvádíme DIČ a Typ dokladu nastavíme na Zjednodušený daňový doklad ZD.

Tržba z maloobchodu - automatické načtení do Ostatních pohledávek

Pro uživatele programů MRP-Maloobchod a MRP-Restaurace je připravena automatická funkce v rámci uzávěrky, která na základě paragonů zapíše do knihy Ostatních pohledávek odpovídající doklady. Tyto následně slouží jako zdroj pro výpočet KH (a také Přiznání k DPH).

(Systém funguje jak pro ON-LINE tak pro OFF-LINE propojení.)

Náležitosti přidané Ostatní pohledávky:

- Typ DPH - dosazuje se automaticky 41

- Datum vystavení, daňové povinnosti i datum pro KH - podle data uzávěrky.

- Celkem - celková suma Ostatní pohledávky je totožná s celkovou sumou uzávěrky.

- Rozpis DPH - částky - je nasumován podle dokladů vystavenych Maloobchodem / Restaurací - podle tohoto rozpisu doklad vstoupí do výpočtu DPH.

- Seznam úhrad - obsahuje úhrady v jednotivych způsobech platby:

- úhrady (nasumované) podle platby Hotovost, Šek, Úvěr,

- suma plateb kartou je vynechaná (importuje se zvlášť jako dřív jen s tím rozdílem, že už ne jako daňový doklad).

- Závěrka MO/Rest. - rozpis DPH - rozpis DPH dokladů pro KH:

- doklady nad 10.000,- s vyplněným DIČ - každý doklad zvlášť

- jeden sumární doklad zahrnující ostatní paragony (se sumami nižšími než 10.000,-, resp. s nevyplněným DIČ)